-

- 公司:

- 上海乐元银行承兑汇票贴现公司

-

- 联系:

- 刘经理

-

- 手机:

-

18862161696

-

- 地址:

- 上海市普陀区大渡河路2155号151室

- 上海承兑汇票贴现 251

- 苏州银行承兑汇票公司 293

- 南京商业承兑汇票贴现 231

- 徐州乐元专业承兑汇票 232

- 上海电子银行承兑汇票贴 279

- 上海财务公司汇票贴现 214

- 银行承兑汇票的出票人具备的条件4442阅读 2025-11-13 20:32:17

- 银行承兑汇票的签发与兑付的步骤4428阅读 2025-11-13 20:32:02

- 银行承兑汇票怎么办理贴现4249阅读 2025-11-13 20:31:46

- 银行承兑汇票贴现申请人应具备的条件4280阅读 2025-11-13 20:31:32

- 承兑汇票贴现的详细流程4305阅读 2025-11-13 20:31:05

上海青浦银行承兑汇票贴现办理,一对一服务,专业正规

2026-02-13 03:58:01 728次浏览

价 格:面议

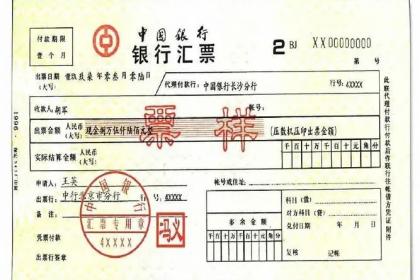

银行承兑汇票是由在承兑银行开立存款账户的存款人出票,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。对出票人签发的商业汇票进行承兑是银行基于对出票人资信的认可而给予的信用支持。我国的银行承兑汇票每张票面金额为1000万元(含)。银行承兑汇票按票面金额向承兑申请人收取万分之五的手续费,不足10元的按10元计。承兑期限长不超过6个月。承兑申请人在银行承兑汇票到期未付款的,按规定计收逾期罚息。

持票人委托的收款银行的责任,限于按照汇票上记载事项将汇票金额转入持票人帐户。付款人委托的付款银行的责任,限于按照汇票上记载事项从付款人帐户支付汇票金额。

持票人获得付款的,应当在汇票上签收,并将汇票交给付款人。持票人委托银行收款的,受委托的银行将代收的汇票金额转帐收入持票人帐户,视同签收。

汇票金额为外币的,按照付款日的市场汇价,以人民币支付。但汇票当事人对汇票支付的货币种类另有约定的,从其约定。

持票人应当自收到被拒绝承兑或者被拒绝付款的有关证明之日起3日内,将被拒绝事由书面通知其前手;其前手应当自收到通知之日起3日内书面通知其再前手。持票人也可以同时向各汇票债务人发出书面通知。

未按照前款规定期限通知的,持票人仍可以行使追索权。因延期通知给其前手或者出票人造成损失的,由没有按照规定期限通知的汇票当事人,承担对该损失的赔偿责任,但是所赔偿的金额以汇票金额为限。

在规定期限内将通知按照法定地址或者约定的地址邮寄的,视为已经发出通知。

持票人可以不按照票据债务人的先后顺序,对其中任何一人、数人或者全体行使追索权。持票人对票据债务人中的一人或者数人已经进行追索的,对其他票据债务人仍可行使追索权,被追索人清偿债务后,与持票人享有同一权利。

行使追索权的追索人获得清偿时或行使再追索权的被追索人获得清偿时,应当交出票据和有关拒绝证明,并出具所收到利息和费用的收据。 背书是指在票据背面或者粘单上记载有关事项并签章的票据行为。银行承兑汇票的持票人将票据权利转让给他人或者将一定的票据权利授予他人行使时就必须以背书的形式来进行。

-

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:36:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:36:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:33:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:33:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:30:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:30:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:27:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:27:01 -

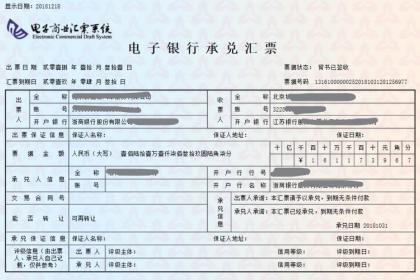

电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一种重点,建议商业银行可以对以下类别客户进行重点营销,抢占市场先机。电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提25-08-06 23:24:01

电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一种重点,建议商业银行可以对以下类别客户进行重点营销,抢占市场先机。电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提25-08-06 23:24:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 23:21:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 23:21:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:18:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:18:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:15:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:15:01 -

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。 银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承25-08-06 23:12:02

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。 银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承25-08-06 23:12:02 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:09:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:09:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 23:06:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 23:06:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:03:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:03:01 -

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一25-08-06 23:00:01

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一25-08-06 23:00:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:57:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:57:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:54:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:54:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:51:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:51:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:48:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:48:01 -

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇25-08-06 22:45:01

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇25-08-06 22:45:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:42:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:42:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:39:02

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:39:02