-

- 公司:

- 上海乐元银行承兑汇票贴现公司

-

- 联系:

- 刘经理

-

- 手机:

-

18862161696

-

- 地址:

- 上海市普陀区大渡河路2155号151室

- 上海承兑汇票贴现 251

- 苏州银行承兑汇票公司 293

- 南京商业承兑汇票贴现 231

- 徐州乐元专业承兑汇票 232

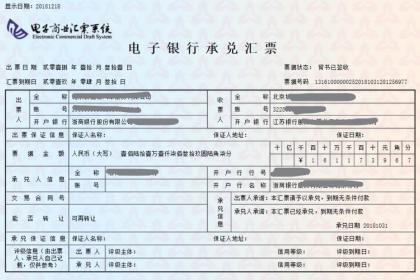

- 上海电子银行承兑汇票贴 279

- 上海财务公司汇票贴现 214

- 银行承兑汇票的出票人具备的条件4449阅读 2025-11-13 20:32:17

- 银行承兑汇票的签发与兑付的步骤4438阅读 2025-11-13 20:32:02

- 银行承兑汇票怎么办理贴现4260阅读 2025-11-13 20:31:46

- 银行承兑汇票贴现申请人应具备的条件4294阅读 2025-11-13 20:31:32

- 承兑汇票贴现的详细流程4315阅读 2025-11-13 20:31:05

怎么看待票据与存单利率倒挂?

2024-04-12 09:05:18 2574次浏览

(1)信贷结构不佳,票据利率中枢值下移。年初以来信贷投放呈现三个特点:

一是机构分化加大,国有大行和政策性银行持续发挥“头雁效应”,而股份制银行和中小城农商行较弱。

二是节奏“前低后高”,信贷投放呈现“月初回落、月末冲高”特点。

三是结构表现不佳,票据和非银贷款增长较快,1-2月份合计新增约5200亿,同比多增超过1万亿,远超各项贷款同比多增量。

因此,春节之后,票据利率整体呈现震荡下行趋势,其中1M期利率均值为1.7%,较春节前下降约110bp,并在2月末再度出现“零利率”行情。

(2)国股大行稳存增存压力加大,存单出现“量价齐升”。尽管信贷投放整体偏弱,但机构分化的加大,加之稳存增存压力的显现,使得存单利率依然出现明显上行。2月份银行增量存贷比为159%,较1月份提升约63个百分点。其中,国有大行一般贷款新增0.71万亿,一般存款下降0.04万亿,较1月份约95%的增量存贷比显著上升。预估股份制银行2月份增量存贷比在200%左右,较1月份有所改善,但压力依然存在。主要原因:

一是居民和企业风险偏好下降,居民端扩表意愿弱,贷款摊还力度较大,部分机构缩表。

二是今年春节前农民工工资集中发放,使得城市银行存款向农村金融机构迁徙,1-2月份农村金融机构增量存贷比仅为35%。

在存贷比承压情况下,国股银行对于长期限存单发行需求较大,存在提价诉求,特别是国有大行由于信贷投放景气度更高、结构更好,存单发行需求更大。截至3月25日,国有大行1Y存单净融资2117亿,明显高于其他银行。

票据与存单利率“倒挂”会持续多久?历史上,1Y票据与AAA级1Y存单利率运行趋势大体保持一致,利差基本围绕0附近宽幅上下波动,利差上限为+50bp,下限为-80bp。近年来,票据贴现利率趋势性低于存单利率的时点,主要出现在2019年下半年、21年下半年以及22年春节至今,每一轮持续时间在5-8个月,且这些时点均处于经济承压、需求不足阶段,由于票据利率受到信贷投放节奏影响较大,月内波动幅度明显高于存单,银行“以票冲贷”行为使得票据利率下行幅度较大,造成了票据与存单利率的倒挂。对于后续走势:

从信贷角度看,3月份以来信贷投放总体偏弱的特点并未扭转,央行近期加大了窗口指导,中下旬以来信贷投放有发力冲量的迹象,票据利率也开始触底反弹。不过,目前融资需求仍以大型央企和优质国有企业为主,实体经济有效需求不足问题依然突出,房地产销售处于深度负增长状态,使得后续信贷结构改善存在较强不确定性,不排除后续非季末月份持续出现信贷节奏“前高后低”、票据冲量规模较大的情况,届时票据利率将再度出现大幅下行。

从存款角度看,存款在机构间分布不平衡现象是短暂的,上市银行存款加权平均利率约1.7%,明显低于1Y存单利率,银行会通过适度上调存款FTP方式吸收存款,加之复工回归常态,会使得存款会逐步回流国股银行,进而改善存贷比压力。在此情况下,银行司库对于存单的提价诉求会有所下降,3~4月份或为全年存单利率压力时点。

综合来看,短期内票据与存单利率有望出现阶段性收窄,但“倒挂”态势扭转的条件尚不具备,两者利差将更多取决于银行存贷款增长景气度。

-

银行承兑汇票的出票人必须具备下列条件: (一)在承兑银行开立存款帐户的法人以及其它组织; (二)与承兑银行具有真实的委托付款关系; (三)资信状况良好,具有支付汇票金额的可靠资金来源。 签发银行承兑汇票必须记载下列事项: (一)表明“银行承24-05-31 09:06:01

银行承兑汇票的出票人必须具备下列条件: (一)在承兑银行开立存款帐户的法人以及其它组织; (二)与承兑银行具有真实的委托付款关系; (三)资信状况良好,具有支付汇票金额的可靠资金来源。 签发银行承兑汇票必须记载下列事项: (一)表明“银行承24-05-31 09:06:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:36:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:36:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:33:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:33:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:30:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:30:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:27:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:27:01 -

电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一种重点,建议商业银行可以对以下类别客户进行重点营销,抢占市场先机。电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提25-08-06 23:24:01

电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一种重点,建议商业银行可以对以下类别客户进行重点营销,抢占市场先机。电子银行承兑汇票是在出票人(即承兑申请人)以数据电文形式向开户银行提25-08-06 23:24:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 23:21:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 23:21:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:18:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:18:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:15:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 23:15:01 -

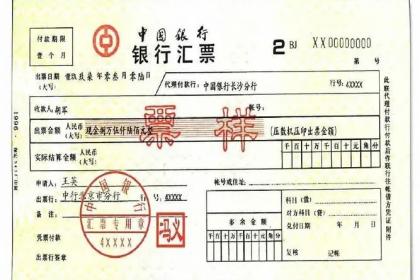

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。 银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承25-08-06 23:12:02

银行各级分支机构公司业务部门是银行承兑汇票贴现业务的经营部门,负责该项业务的营销、申请受理、调查评价以及客户服务工作。 银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承25-08-06 23:12:02 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:09:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:09:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 23:06:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 23:06:01 -

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:03:01

承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。承兑是汇票特有的一种制度。因为汇票的出票人在出票时,是委托他人(付款人)代替其支付票据金额,而该付款人在出票时并未在票据上签章,并非票据债务人,无当然的支付义务。为使票据法律关系得以25-08-06 23:03:01 -

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一25-08-06 23:00:01

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。电子银行承兑汇票在流传、集约化管理等方面与纸质银行承兑汇票相比具有较大优势,也将是未来商业银行业务争夺的一25-08-06 23:00:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:57:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:57:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:54:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:54:01 -

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:51:01

1.自由承兑原则。汇票的付款人可以依自己独立的意思,决定是否进行承兑,不受出票人指定其为付款人的限制。即使付款人与出票人存在一定的资金关系或依承兑协议,应为汇票进行承兑而未承兑,也只承担票据外责任。 2.完全承兑原则。我国票据法第54条规定25-08-06 22:51:01 -

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:48:01

1、银行承兑汇票担保 企业在从事国内贸易购买货物向银行申请开立承兑汇票时,由担保机构对汇票金额的全部或 保证金敞口部分提供的担保。 2、商业票据贴现担保 商业票据贴现担保是企业将未到期的商业承兑汇票向银行申请贴现时,担保机构按票面金额 为企25-08-06 22:48:01 -

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇25-08-06 22:45:01

1、附属的票据行为。 2、远期汇票付款人所为的票据行为。 3、表示愿意支付汇票金额的票据行为。 4、汇票付款人在汇票上所为的票据行为。1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇25-08-06 22:45:01 -

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:42:01

1.付款人对向其提示承兑的汇票,应当自收到提示承兑的汇票之日起3日内承兑或拒绝承兑。付款人在收到提示承兑汇票时,还应当向持票人签发收到汇票的回单。回单上应当记明汇票提示承兑日期并签章。 2.承兑的记载事项。付款人承兑汇票的,应当在汇票正面记25-08-06 22:42:01